استأجرت السعودية، أكبر مُصدر للنفط في العالم، أسطولاً من السفن لغمر السوق بكميات إضافية من الخام، لكن شركات التكرير مترددة في قبول الشحنات؛ نظراً لأن العملية رفعت تكاليف الشحن لمستويات فلكية.

وقد تعجز المملكة جراء ذلك عن تصريف عشرات الملايين من البراميل المحملة على متن سفن راسية باهظة التكلفة في ظل انهيار الطلب على النفط بفعل فيروس كورونا وفقدان الأسعار العالمية أكثر من نصف قيمتها مقارنة مع بداية العام.

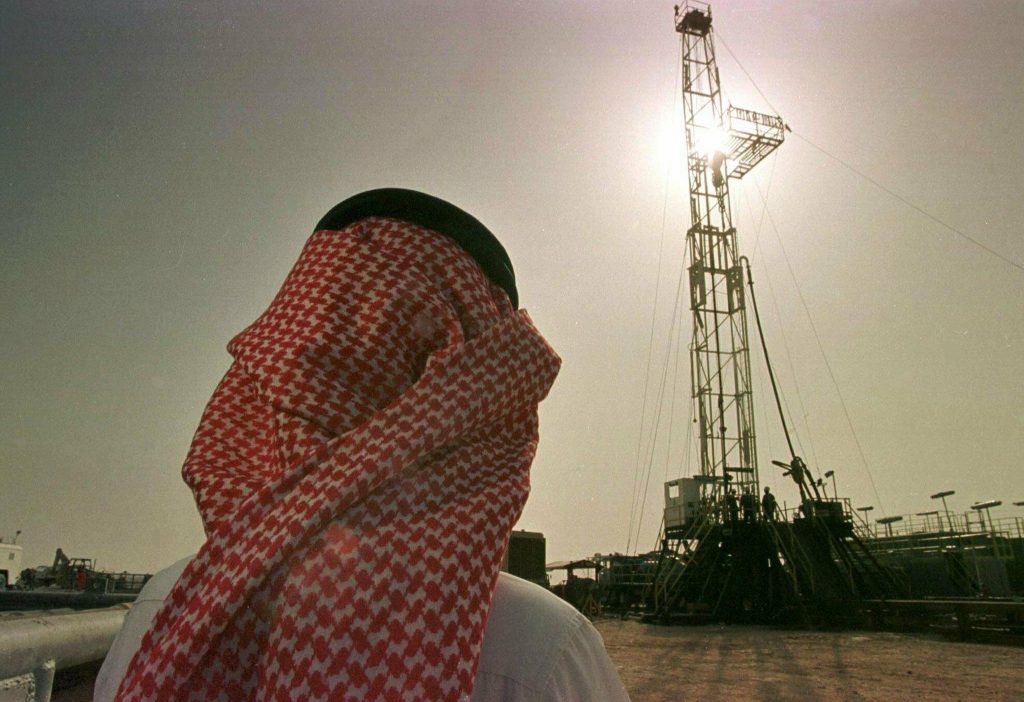

فبعد أن أخفقت في إقناع موسكو بدعم تعميق تخفيضات الإنتاج خلال اجتماع لمنظمة البلدان المصدرة للبترول وحلفائها في إطار ما يعرف بمجموعة أوبك+ في وقت سابق هذا الشهر، قالت السعودية إنها ستزيد الإنتاج لمستويات قياسية في حرب على الحصص السوقية.

وتقول مصادر بقطاع الشحن إن السعودية حجزت عدداً كبيراً من الناقلات العملاقة يصل إلى 25 واستأجرت بشكل مبدئي 15 سفينة أخرى لإرسال النفط إلى عملاء جدد وقدامى بهدف إزاحة روسيا. ويمكن للسفن أن تحمل معاً 80 مليون برميل من النفط، وهو ما يوازي تقريباً يوماً من الطلب العالمي.

خطأ في التقدير أم استراتيجية؟

تسببت حمى استئجار السفن في زيادة ضخمة في أسعار الناقلات، ما دفع المملكة إلى إخطار المشترين بتخليها عن سياستها المعتادة بتقديم تعويض عن القفزات في أسعار الشحن، ما قلل من جاذبية الخصومات السعودية الكبيرة.

وقالت أربعة مصادر تجارية لرويترز إن عدداً من شركات النفط الأوروبية الكبرى وشركات التكرير تخوض محادثات مع أرامكو لمحاولة خفض مشتريات أبريل/نيسان. وطلبت المصادر عدم الإفصاح عن هويتها نظراً لحساسية الأمر.

وامتنعت أرامكو السعودية عن التعقيب.

ولم يعرف بعد ما إذا كانت أكبر شركة نفط في العالم قد أخطأت التقدير أم أن لديها استراتيجية للفوز ستحرم عملياً منافسيها من الكثير من السفن.

تخزن أرامكو في العادة الخام في مستودعات أرضية بمراكز عملياتها، مثل رأس تنورة، وفي مراكز استهلاك آسيوية وأمريكية وأوروبية، لها فيها مساحات تخزين، حيث تدفع القليل نسبياً مقارنة مع أسعار الناقلات الحالية.

لكنها تحتاج الآن إلى التخزين في البحر.

وقال مستشار غربي أحيط علماً بالسياسات السعودية رفض ذكر اسمه: "التخزين العائم هو الطريقة الوحيدة للتعامل مع النفط الإضافي إذا كان السعوديون يجربون ما لم يفعلوه من قبل – صادرات قياسية بعشرة ملايين برميل يومياً".

اللعب على السعر الآجل

عادة ما تهيمن على التخزين العائم كبرى شركات النفط ودور التجارة، والتي تستأجر السفن لتخزين الخام الذي تنتجه أو تشتريه بأسعار رخيصة من السوق، مراهنة على إمكانيتها إعادة بيعه بهامش ربح عند ارتفاع الأسعار.

تعتمد هذه الاستراتيجية على هيكل للسوق تقل فيه أسعار التسليمات قصيرة الأجل عن أسعار الآجال الأطول.

ويمكن لذلك أن يدر أرباحاً بعشرات الملايين من الدولارات، كما كان الحال في 2009 عندما جرى تخزين أكثر من 100 مليون برميل بحراً.

لكن حمى الاستئجار لدى الرياض من المستبعد أن تعود عليها بفوائد مثل هذه، بل وقد تؤثر سلباً على المضاربين التقليديين الذين يتعين عليهم حتى في أفضل الأحوال الدفع مقابل التخزين والتأمين وتكلفة نقل النفط.

فقد تسبب الاندفاع على السفن في ارتفاع أسعار الناقلات لمستويات قياسية تجاوزت المئتي ألف دولار يومياً في الأيام العشرة الأخيرة. ومازالت الأسعار فوق 100 ألف دولار في اليوم، مقارنة مع متوسط بنحو 40 ألف دولار يومياً في العام الماضي.

وبحسب تقديرات متعاملين، تتطلب بيئة ارتفاع أسعار الشحن علاوة في الأسعار الآجلة للتسليم بعد 12 شهراً لا تقل عن 15 دولاراً للبرميل. وأمس الاثنين، كانت علاوة عقود برنت للتسليم بعد 12 شهراً حوالي عشرة دولارات للبرميل فوق شهر أقرب استحقاق.

التخزين للضرورة

سيكون على المتعاملين في النفط دفع علاوة لاستئجار السفن لمدد محدودة أو للاستئجار لفترات ممتدة.

وقال ريتشارد ماثيوز مدير الأبحاث لدى إي.إيه جيبسون لسمسرة السفن: "من كان يتطلع إلى استئجار لمدة محدودة قبل ثلاثة أسابيع لتخزين محتمل كان عليه دفع حوالي 30 ألف دولار يومياً وربما استطاع تحقيق ربح من ذلك أو إعادة تأجير الناقلة في السوق مقابل 200 ألف دولار يومياً.

"إذا أراد أحد أخذ ناقلة خام عملاقة ولو لثلاثة أشهر في الوقت الحالي فستكلفه 110 آلاف دولار يومياً. الزيادة في الأسعار الآجلة مقارنة مع الفورية لن تدعم على الأرجح أكثر من 90 ألف دولار يومياً".

لكن ذلك لا يثني بعض المتعاملين.

فقد استأجرت جلينكور لتجارة السلع واحدة من ناقلتين فقط في العالم قادرتين على حمل ثلاثة ملايين برميل من النفط للتخزين العائم، بينما أخذت شركة النفط العملاقة رويال داتش شل ناقلتي خام عملاقتين للتخزين في البحر بسبب تخمة المعروض.