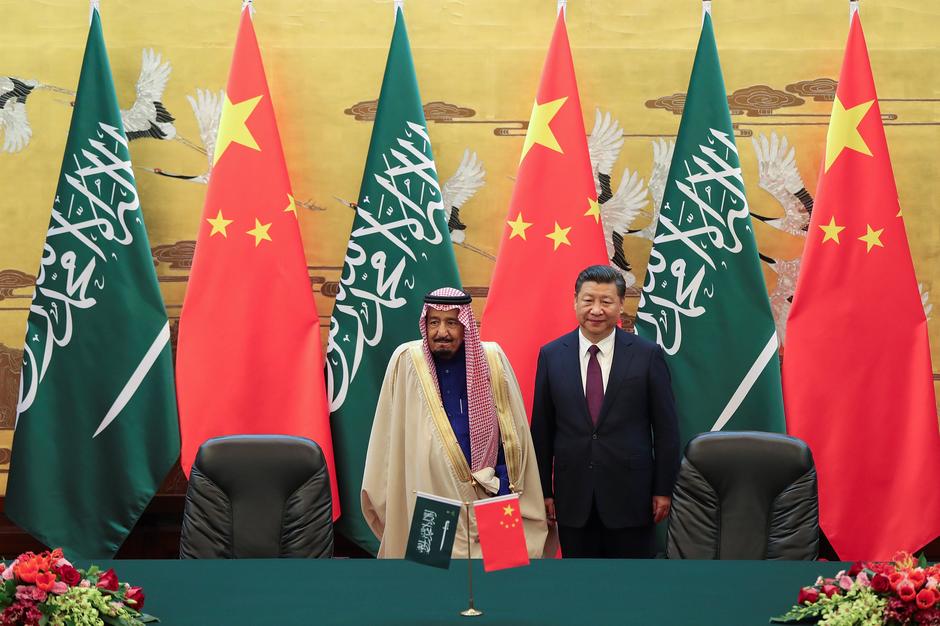

وسط التوترات السياسية التي تعيشها السعودية والولايات المتحدة، أثار خبر نشرته صحيفة وول ستريت جورنال حول وجود محادثات بين الرياض والصين لتسعير مبيعاتها النفطية لبكين باليوان الصيني بدلاً من الدولار، حفيظة المتعاملين بالدولار، خاصة مع ارتفاع قيمة اليوان عقب انتشار الخبر مباشرة.

ويرى البعض أن خوض السعودية لهذا المسار لا يتعدى كونه محاولة استفزازية من قبل المملكة تجاه الولايات المتحدة بغرض عودة الاهتمام الأمريكي بالرياض، فيما يرى البعض الآخر أنها بداية لخلق نظام مالي موازٍ للنظام المالي العالمي الذي يقوده الدولار من قبل الدول الراغبة في تحييد العملة الأمريكية.

ومنذ تولي الرئيس الأمريكي جون بايدن رئاسة الدولة، تراجعت العلاقات الأمريكية مع كل من المملكة السعودية ودولة الإمارات، الأمر الذي أحدث حالة من الجفاف، حيث يشعر السعوديون بأنه تم إهمالهم بسبب ما يقولون إنه قرار بايدن إعادة تقييم العلاقة بأكملها إثر مقتل الصحفي السعودي جمال خاشقجي عام 2018.

يُضاف إلى ذلك عدم اكتراث السعودية بالمطالبات العديدة للرئيس الأمريكي بضرورة زيادة الإنتاج النفطي خلال هذه الفترة بهدف خفض أسعار النفط التي أصبحت تنهك سائقي السيارات في شوارع واشنطن.

لكن تظل خطوة الذهاب إلى تسعير النفط بغير الدولار خطوة قد تضع المملكة السعودية في مأزق كبير، نظراً لأن ذلك يعني العبث في النظام المالي الذي وضعته أمريكا منذ سبعينيات القرن الماضي لتجعل عملتها هي العملة الوسيطة بين مختلف الدول.

كيف تحول النظام المالي العالمي إلى الدولار؟

بالعودة إلى أوائل سنة 1970 وتحديداً مع بداية التحول نحو مفهوم "البترودولار"، إذ اتفقت منظمة الدول المصدرة للنفط "أوبك" مع الولايات المتحدة الأمريكية على استعمال منظمة "أوبك" النفطية للدولار كعملة وحيدة في تسعير وبيع نفطها.

إلا أنه في عام 1971 ومع التراجع الكبير في سعر الدولار عالمياً وفك ارتباطه بالذهب، خسرت الدول النفطية الكثير من قيمة إيراداتها النفطية، وطرحت أطراف في أوبك تسعير النفط بعملة أخرى غير الدولار.

إلا أنه وعقب الارتفاع الكبير في أسعار النفط في عام 1973، عاد الأمريكيون ليثبتوا تسعير النفط بالدولار عبر اتفاقات مباشرة مع السعودية في عام 1974، قادها وزير الخارجية الأمريكي كيسنجر.

وشملت تلك الاتفاقات ضمنياً: ضمان استمرارية تسعير النفط بالدولار، واستخدم فوائض الدولار في الاقتصاد الأمريكي سواء عبر الاتفاقيات الاقتصادية مع الشركات الأمريكية لشراء السلع من تكنولوجيا وصناعات وأسلحة وغيرها، أو عبر إعادة تدوير فوائض البترودولار السعودية لتستخدم في السوق المالية الأمريكية وسندات الخزينة الحكومية.

ويأتي ذلك مقابل تأمين أمريكا الحماية العسكرية والدعم التقني للسعودية تحديداً ودول أوبك عموماً، علماً بأن السعودية تستحوذ على المركز الأول في حجم الإنتاج في المنظمة، ولديها تأثير فاعل وواضح في صوغ سياسات المنظمة الاقتصادية.

وبذلك تمكنت الولايات المتحدة من خلال هذه الاتفاقات من تغطية طباعة دولارها بالهيمنة على تجارة النفط الدولية، كما ساهمت الدول النفطية في تعزيز استقرار الطلب على الدولار في العالم، حيث تدافعت الدول على شراء الدولار لشراء الذهب الأسود، ما أدى إلى استمرارية الطلب العالمي على الدولار الأمريكي والأوراق المالية المقومة بالدولار كسندات الخزينة منذ ذلك الحين وحتى يومنا هذا.

ما يعني أن الخطوة السعودية يمكن أن تؤدي إلى تقليص هيمنة الدولار الأمريكي على النظام المالي الدولي، الذي اعتمدت عليه واشنطن لعقود من الزمن لطباعة أذون الخزانة التي تستخدمها لتمويل عجز ميزانيتها.

لتعكس تلك المعطيات مدى خطورة أي تغير في النظام المالي الذي عملت عليه أمريكا خلال الـ 50 عاماً الماضية، وأنها لن تتهاون أو تتنازل عن أي تلاعب في هذا النظام العالمي الذي تقوده في حال عزمت الرياض على اتخاذ خطوة جدية بتغيير العملة الأمريكية الوسيطة للذهب الأسود.

ويسطر التاريخ وقائع حية تعكس ردود الفعل الأمريكية تجاه أي دولة عزمت على اتخاذ خطوات مشابهة، ففي العراق عندما شرعت واشنطن بغزو العراق بذريعة امتلاكه أسلحة دمار شامل كانت تحمل في ذاكرتها إعلان الرئيس السابق صدام حسين عن نيته بيع النفط باليورو بدلاً من الدولار، لينتهي الغزو باستيلاء أمريكا على مقدرات البلاد من النفط والذهب.

كذلك إيران التي اتخذت خطوات فعلية في هذا المسار، حيث بلغ حجم صادرات النفط التي تباع بعملات أخرى غير الدولار نحو 85% في عام 2007، لم تنسَ لها أمريكا ذلك في عام 2013 عند تشديد عقوباتها التي فرضتها على طهران بسبب تطوير برنامجها النووي والتي استهدفت بالدرجة الأولى خفض صادراتها من النفط إلى النصف.

وظلت العقوبات على طهران تتوالى عاماً بعد عام، حتى بلغت صادراتها من النفط في 2022 نحو 1.2 مليون برميل يومياً، بدلاً من 3.2 مليون برميل يومياً.

أيضاً تأتي فنزويلا ضمن تلك الدول التي سعت إلى تغيير عملتها الوسيطة بغير الدولار لصادراتها من النفط التي تمثل ما يزيد على 90% من إيراداتها، حيث أعلن الرئيس الفنزويلي نيكولاس مادورو في عام 2017 عن أن حكومته ستبيع النفط وعدداً من السلع بعملات غير الدولار في محاولة للالتفاف على العقوبات الأمريكية التي كانت مفروضة بالفعل.

ليعقب ذلك تراجع في صادرات النفط بفنزويلا تدريجياً لتبلغ نحو 416 ألفاً و387 برميل يومياً في 2022، بدلاً من 2.035 مليون برميل خلال عام 2017.

ماذا لو اتخذت السعودية خطوة تسعير النفط باليوان الصيني؟

يعد الحديث عن توجه السعودية إلى تسعير نفطها الموجه إلى الصين باليوان ليس بجديد على الساحة السياسية، فخلال السنوات الست الماضية تناول الإعلام هذا الأمر مراراً بين مسؤول يقول ومصادر تتحدث وهكذا.

إلا أن الشاهد في الأمر أن تلك السياسة تنتهجها السعودية في الأوقات التي تشهد حالة من التوتر بينها وبين الولايات المتحدة، لكن السعودية تعلم تمام العلم أن تلك الخطوة تعد مجازفة كبيرة لن تستطيع أن تتحمل عواقبها.

حيث تشتري الصين أكثر من 25% من النفط الذي تصدره السعودية، وإذا تم تسعيرها باليوان، فإن هذه المبيعات ستعزز مكانة العملة الصينية، ما يعني أن الدولار سيتأثر سلباً، وبالتالي سيتأثر الريال السعودي بالسلب نظراً لارتباطه بالدولار.

كما أن بعض المحللين يرون أن خطوة تسعير صادرات المملكة لبكين باليوان الصيني، البالغة نحو 1.76 مليون برميل يومياً، قد تؤثر على أمريكا ولكن بشكل نسبي نظراً لأن استخدام اليوان الصيني ما زال ضعيفاً مقابل تداول الدولار المرن، فيكفي أن مبيعات النفط العالمية التي تتم بالدولار الأمريكي تبلغ حوالي 80%.

يُضاف إلى ذلك أن أمريكا اليوم تعد إحدى الدول المصدرة للنفط، ما يعني أن لها دوراً فعالاً في التأثير على أسعار النفط ولو نسبيا للضغط على الاقتصاد السعودي الريعي الذي يعتمد على النفط الذي يشكل نحو 70% من صادرات البلاد.

كما أن الدور الفعال الذي تلعبه أمريكا في منطقة الشرق الأوسط التي يشوبها الكثير من النزاعات قد يؤدي إلى إحداث إزعاج كبير للسعودية المحاطة بجماعة الحوثي وغيرها من الأطراف.

ويقابل الحديث عن بدائل للنظام المالي الحالي بنوع من القبول في الوقت الحالي لدى البعض؛ نظراً لأن العقوبات الأمريكية التي فرضتها على روسيا بسبب الغزو الروسي دفعت العديد من الدول إلى التفكير في بدائل تجعلهم خارج سيطرة النظام الأمريكي.

لكن يظل الدور الأمريكي بارزاً وفطناً لجميع التحركات العالمية، ويتحرك ضمن تحالفات تمكنه من الضغط بل وإخضاع الأطراف العاملة الساعية للتأثير على هيمنته.

كما أن الذهاب إلى نظام مالي جديد موازٍ للنظام الذي تهيمن عليه واشنطن يتطلب العديد من القوى الرئيسية الفاعلة وليس السعودية وحدها، كما أن هذا الأمر سيتطلب العديد من السنوات.

هل اليوان الصيني قادر على إخضاع الدولار؟

يوجد في الوقت الحالي قرابة 180 عملة وطنية في العالم، ولكن قليلاً منها فقط هو المستخدم بالفعل على نطاق واسع في المعاملات الدولية كسداد فاتورة الواردات، أو إصدار سندات الدين، أو الاستثمار في الخارج، وهذه العملات هي الدولار الأمريكي، واليورو، وبدرجة أقل الين الياباني والجنيه الإسترليني، وعدد قليل من العملات الأخرى.

يأتي بين هذه العملات الأخرى اليوان الصيني الذي انضم رسميا إلى سلة العملات الرئيسية للاحتياطي الدولي بجانب الدولار واليورو والجنيه الإسترليني البريطاني والين الياباني، من خلال اندماجه في الوحدة الحسابية لصندوق النقد الدولي في عام 2016.

وبحسب منتدى المؤسسات النقدية والمالية الرسمية، تبلغ حصة اليوان حالياً 10% من احتياطيات النقد الأجنبي للبنوك المركزية.

وتناولت نتائج المسح التي أجراها المنتدى، أن 20% من البنوك المركزية تخطط لتقليص حيازاتها من الدولار الأمريكي خلال نفس الفترة، و18% تخطط لتقليص حيازات اليورو.

وأشارت بيانات بنك التسويات الدولية إلى أنه في أبريل/نيسان 2019، بلغ متوسط التداول اليومي باليوان حوالي 285 مليار دولار، وهو رقم حافظت عليه الصين في عام 2020 أيضاً على الرغم من تداعيات الأزمة الاقتصادية والمالية العالمية الناجمة عن جائحة "كوفيد-19".

وبلغ حجم التداول اليومي لليوان في التعاملات الداخلية للعملاق الآسيوي خلال عام 2020 حوالي 45 مليار دولار، وهو أعلى رقم مسجل منذ ديسمبر/كانون الأول 2018.

ولكن في ظل اتساع تداول اليوان الصيني يوماً بعد يوم في التعاملات الثنائية مع البلدان الأخرى، سواء مع مع جيرانها الآسيويين، ودول أمريكا اللاتينية، والبلدان الأوروبية، لا يمكن الحديث عن أن اليوان قادر على القضاء على هيمنة الدولار في ظل إطاره البيني الضيق.

ويرى أستاذ الاقتصاد الروسي فالنتين كاتازونوف أنه لا يزال استخدام اليوان في العلاقات التجارية والاقتصادية مع أطراف ثالثة أمراً شاذاً جداً، مشيراً إلى أنه لا يتجاوز هذا النوع من الصفقات الخارجية التي تتم باليوان 1% (أو 2 : 3% على أقصى تقدير) من إجمالي صفقات الصين الخارجية باليوان.

وأوضح أن ذلك يتناقض بشكل صارخ مع دور الدولار العالمي الذي يتم تداول نحو ثلثي المعروض منه خارج بلده الأصلي في صفقات بين كيانات قانونية وأفراد في بلدان أخرى، ما يعني أنه لا ينبغي المبالغة في تقدير نطاق المعاملات الخارجية عبر مراكز اليوان، فالغالبية العظمى من اليوان الموجود هناك موجود بصفة ودائع مصرفية.

ما يعني أن اليوان يسافر خارجاً من الصين إلى البلد الأجنبي ليدفع مقابل الواردات، ويسافر خارجاً من البلد الأجنبي إلى الصين للاستثمار.

وأكد على أن 80% إلى 90% من كافة إيداعات اليوان الصيني العابر للحدود تتركز في هونج كونج وتايوان وسنغافورة، مشيراً إلى أن حتى بعض الخبراء الصناعيين سموا هذه المراكز "محافظات الصين المالية".

وذكر أستاذ الاقتصاد أن ما يعكس مدى تواضع تدويل اليوان في حسابات الودائع، هو أنه يكفي مقارنته بالدولار الأمريكي، الذي تبلغ الودائع من ورقته الخضراء خارج الولايات المتحدة حوالي 30% من إيداعات الدولار داخل الولايات المتحدة.

يضاف إلى ذلك أن الصين تحتفظ بميزان تجاري إيجابي، ففي عام 2014 كان ذلك الفائض يساوي 384 مليار دولار، وبحلول عام 2021 وصل لمستوى 676 مليار دولار، وهو الأمر الذي يمثل إحدى العقبات أمام تداول اليوان.

وذلك نظراً لأنه لا يمكن أن تتدفق كمية كبيرة من اليوان إلا بميزان تجاري سلبي مع الخارج، حيث يرى كثير من الاقتصاديين أن ثمن كون الدولار عملة دولية كان تقلص التصنيع بأمريكا.